Fundacja Wspierania Przedsiębiorczości Regionalnej w ramach Konsorcjum Funduszy Pożyczkowych w skład, którego wchodzą:

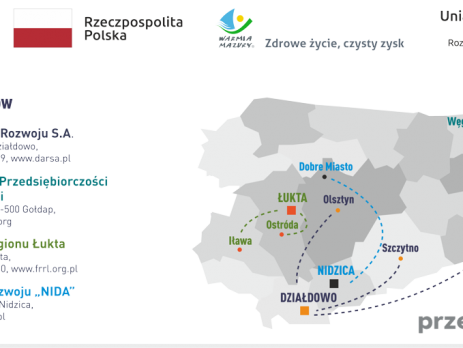

- Działdowska Agencja Rozwoju S.A., ul. Władysława Jagiełły 15, 13-200 Działdowo;

- Fundacja Wspierania Przedsiębiorczości Regionalnej w Gołdapi, ul. Pl. Zwycięstwa 16/3, 19-500 Gołdap;

- Fundacja Rozwoju Regionu Łukta, ul. Mazurska 30, 14-105 Łukta;

- Nidzicka Fundacja Rozwoju „NIDA”, ul. Rzemieślnicza 3, 13-100 Nidzica

realizuje projekt pn. „Wsparcie rozwoju i konkurencyjności przedsiębiorstw przez instrumenty Finansowe”, Poddziałanie 1.5.3 Wzrost konkurencyjności przedsiębiorstw (IF) w ramach Regionalnego Programu Operacyjnego Województwa Warmińsko-Mazurskiego na lata 2014 –2020.

Wartość projektu, zgodnie z podpisaną w dniu 29 maja 2019 r. Umową Operacyjną pomiędzy Bankiem Gospodarstwa Krajowego, który pełni rolę Menadżera Funduszu Funduszy a Konsorcjum instytucji wdrażających Instrument Finansowy „Pożyczka Inwestycyjna z Premią” wynosi 13 000 000 zł, co w całości stanowi wkład Funduszy Europejskich. Łączna wartość projektu wynosi 15 476 190,48 zł.

- dla kogo:

- mikro, mali i średni przedsiębiorcy mający siedzibę lub oddział i prowadzący działalność gospodarczą na terenie woj. warmińsko-mazurskiego

- kwota:

- wartość jednostkowej PIzP nie może być niższa niż 5 000,00 zł oraz wyższa niż 1 000 000,00 zł.

- maksymalne łączne zaangażowanie środków Instrumentu Finansowego wobec jednego przedsiębiorcy z tytułu udzielonych pożyczek, liczone na dzień podjęcia decyzji o udzieleniu pożyczki, nie może być wyższe niż 1 000 000, 00 zł.

- oprocentowanie:

- stałe 0,92% w stosunku rocznym, na warunkach korzystniejsze niż rynkowe, zgodnie z zasadami udzielania pomocy de minimis dla inwestycji realizowanych na Obszarach Strategicznej Interwencji (OSI)

- stałe 1,38% w stosunku rocznym, na warunkach korzystniejsze niż rynkowe, zgodnie z zasadami udzielania pomocy de minimis dla inwestycji w obszarze inteligentnych specjalizacji województwa warmińsko-mazurskiego

- stałe od 2,6% do 5,9% w stosunku rocznym, na warunkach rynkowych.

- okres spłaty:

- maksymalny okres spłaty PIzP nie może być dłuższy niż 96 miesięcy (8 lat) od momentu jej uruchomienia, tj. od wypłaty jakiejkolwiek kwoty Jednostkowej PIzP.

- dopuszczalny okres karencji w spłacie kapitału wynosi 12 miesięcy (nie później niż 24 miesiące przed zakończeniem spłaty pożyczki), przy czym karencja nie wydłuża okresu spłaty Jednostkowej PIzP.

- opłaty i prowizje:

- Pośrednik Finansowy nie pobiera za udzielenie pożyczki żadnych opłat i prowizji.

- koszty kwalifikowane do finansowania PIzP:

- maszyny i sprzęt produkcyjny (przedsięwzięcia rozwojowe, np. modernizacja środków produkcji, wyposażenie nowych lub doposażenie istniejących miejsc pracy),

- nowoczesne technologie informacyjno-komunikacyjne (TIK),

- innowacje produktowe i procesowe, m.in. poprzez adaptowanie gotowych technologii i rozwiązań zakupionych przez przedsiębiorstwo, wprowadzanie tzw. innowacji imitujących, innowacji w skali przedsiębiorstwa.

- inne, takie jak inwestycje w budynki w tym ich remonty, zakup środków transportu, zakup wyposażenia itp.

- zakup gruntów niezabudowanych i zabudowanych w ramach finansowanej inwestycji do wysokości 10% środków wypłaconych na rzecz Ostatecznego Odbiorcy.

Wsparcie może obejmować inwestycje zarówno w środki trwałe, jak i wartości niematerialne i prawne, zgodnie z przepisami prawa unijnego.

MOŻLIWE JEST STOSOWANIE PREMII W POSTACI SUBSYDIOWANIA ODSETEK DO WYBRANYCH PRZEDSIĘWZIĘĆ.

Pośrednik Finansowy może udzielić premii w postaci subsydiowania odsetek Ostatecznym Odbiorcom, w przypadku projektów o szczególnym potencjale rozwojowym dla regionu, w tym: przyczyniających się do oszczędności surowców i energii oraz ograniczenia emisji szkodliwych gazów do środowiska, realizowanych na obszarach o niskim poziomie aktywności gospodarczej, wysokiej stopie bezrobocia, ukierunkowanych na ekspansję rynkową w wymiarze geograficznym lub ofertowym, przyczyniających się do tworzenia trwałych miejsc pracy.

Premia udzielana jest poprzez obniżenie o 50% wartości poszczególnych rat odsetkowych spłacanych przez Ostatecznego Odbiorcę do łącznej wysokości 50 000 zł na jednego Ostatecznego Odbiorcę.

Ostateczny Odbiorca zostanie zakwalifikowany do skorzystania z premii w postaci subsydiowania odsetek po spełnieniu co najmniej jednego z niżej wymienionych kryteriów:

- przedstawił opinię wyspecjalizowanej jednostki potwierdzającą, że inwestycja przyczyni się do oszczędności surowców i energii oraz ograniczenia emisji szkodliwych gazów do środowiska;

- inwestycja jest realizowana na obszarach o niskim poziomie aktywności gospodarczej;

- inwestycja jest realizowana na obszarze o wysokiej stopie bezrobocia tj. określającym obszary o stopie bezrobocia wyższej od średniego poziomu bezrobocia dla województwa warmińsko-mazurskiego;

- inwestycja jest ukierunkowana na ekspansję rynkową w wymiarze geograficznym lub ofertowym;

- inwestycja przyczynia się do tworzenia trwałych miejsc pracy.

- pożyczka inwestycyjna z premią (PIzP) nie może być przeznaczona na:

- refinansowanie zadłużenia, w tym spłata pożyczek i kredytów zaciągniętych u innych podmiotów,

- spłata zobowiązań publiczno-prawnych Ostatecznego Odbiorcy,

- finansowanie celów niezwiązanych bezpośrednio z działalnością gospodarczą MŚP,

- pokrywanie bieżących kosztów prowadzenia działalności gospodarczej lub celów konsumpcyjnych,

- współfinansowanie wydatków z innych Funduszy UE bądź wydatków współfinansowanych z innego wspólnotowego instrumentu finansowego, Funduszy Strukturalnych, programów, środków i instrumentów Unii Europejskiej, a także innych źródeł pomocy krajowej lub zagranicznej,

- refinansowanie inwestycji, które w dniu podjęcia decyzji inwestycyjnej zostały fizycznie ukończone lub w pełni wdrożone,

- finansowanie działalności w zakresie produkcji lub wprowadzania do obrotu napojów alkoholowych,

- finansowanie działalności w zakresie produkcji lub wprowadzania do obrotu treści pornograficznych,

- finansowanie działalności w zakresie obrotu materiałami wybuchowymi, bronią i amunicją,

- finansowanie działalności w zakresie gier losowych, zakładów wzajemnych, gier na automatach i gier na automatach o niskich wygranych,

- finansowanie działalności w zakresie produkcji lub wprowadzania do obrotu środków odurzających, substancji psychotropowych lub prekursorów,

- finansowanie likwidacji ani budowy elektrowni jądrowych,

- finansowanie inwestycji na rzecz redukcji emisji gazów cieplarnianych pochodzących z listy działań wymienionych w załączniku I do dyrektywy 2003/87/WE,

- finansowanie działalności w zakresie wytwarzania, przetwórstwa lub wprowadzania do obrotu tytoniu i wyrobów tytoniowych,

- finansowanie przedsiębiorstw w trudnej sytuacji w rozumieniu unijnych przepisów dotyczących pomocy państwa,

- finansowanie inwestycji w infrastrukturę portów lotniczych, chyba, że są one związane z ochroną środowiska lub towarzyszą im inwestycje niezbędne do łagodzenia lub ograniczenia ich negatywnego oddziaływania na środowisko,

- finansowanie w całości inwestycji, w zakresie zakupu nieruchomości zarówno mieszkalnych jak i użytkowych.

- rozliczenie pożyczki:

- wydatkowanie środków z pożyczki musi zostać należycie udokumentowane w terminie do 180 dni od dnia wypłaty pełnej kwoty przedmiotowej pożyczki. Dokumentem potwierdzającym wydatkowanie środków zgodnie z celem, na jaki zostały przyznane jest faktura lub dokument równoważny, w rozumieniu przepisów prawa krajowego. Przedstawione w ramach rozliczenia dokumenty powinny w sposób jednoznaczny potwierdzać, że kwota pożyczki została wykorzystana zgodnie z przeznaczeniem, na jaki została udzielona, w cenach netto przez przedsiębiorców będących czynnymi podatnikami VAT lub w cenach brutto przez przedsiębiorców niebędących czynnymi podatnikami VAT, z zastrzeżeniem, że taki statut Ostateczny Odbiorca posiada, na dowód czego złoży stosowne oświadczenie. Podstawą rozliczenia wykorzystania PIzP jest wartość wydatków obejmująca wartość wynikającą z faktur i dowodów zapłaty w wartości brutto.

- rodzaje zabezpieczeń:

- weksel in blanco Ostatecznego Odbiorcy wraz z deklaracją wystawcy weksla

- poręczenie spłaty pożyczki według prawa cywilnego lub wekslowego, udzielone przez osoby trzecie, w tym osoby fizyczne nieprowadzące działalności gospodarczej, przedsiębiorców, krajowe instytucje rządowe, samorządowe lub pozarządowe, o dobrej kondycji finansowej,

- gwarancja banku mającego siedzibę w kraju,

- przeniesienie własności rzeczy ruchomej (przewłaszczenie) na zabezpieczenie,

- zastaw rejestrowy,

- przelew (cesja) wierzytelności na zabezpieczenie,

- przelew (cesja) praw z umowy ubezpieczenia składników majątku,

- notarialne poddanie się egzekucji,

- hipoteka na:

prawie własności nieruchomości,

prawie współwłasności nieruchomości,

prawie użytkowania wieczystego nieruchomości,

spółdzielczym własnościowym prawie do lokalu mieszkalnego, lokalu użytkowego lub domu jednorodzinnego w spółdzielni mieszkaniowej.

- blokada środków na rachunku bankowym Ostatecznego Odbiorcy albo innej osoby, połączona z przyjęciem nieodwołalnego pełnomocnictwa do dysponowania przez Pośrednika Finansowego środkami zdeponowanymi na tym rachunku.

- inne zabezpieczenie dopuszczalne przez Kodeks Cywilny.

Cele projektu:,

Niwelowanie luki finansowej w dostępie do finansowania zewnętrznego, tj. motywowanie docelowych odbiorców wsparcia do podejmowania działań mających na celu stabilizację rynkową przedsiębiorstwa, jego rozwój, rozbudowę oraz poprawę potencjału konkurencyjnego, a także inwestowanie w rozwój istniejącej, jak i tworzenie nowej infrastruktury przedsiębiorstw. Ponadto, wsparcie ukierunkowane będzie na tworzenie efektu zachęty - pomoc finansową otrzymają w szczególności projekty o wysokim stopniu innowacyjności, oparte o nowoczesne technologie informacyjno - komunikacyjne, wpływające na rozwój inteligentnych specjalizacji regionu, tj. drewno i meblarstwo, żywność wysokiej jakości i ekonomia wody.